- Lo Studio

- Aree di attività

- Diritto tributario

- Fiscalità d’impresa e pianificazione fiscale

- Pianificazione fiscale delle persone fisiche

- Altre imposte indirette e tributi locali

- Iva

- Imposte doganali e accise

- Concorrenza ed aiuti di stato

- Contenzioso e rapporti con l’Amministrazione finanziaria

- Contenzioso di natura catastale

- Profili fiscali del diritto dello sport

- Penale tributario

- Diritto civile

- Obbligazioni e contratti

- Diritto societario

- Diritto fallimentare

- Commercio e contrattualistica

- Diritto industriale, dei marchi e della tutela brevettuale

- Diritto bancario e degli intermediari finanziari non bancari

- Diritto dei trasporti

- Arbitrato e ADR

- Diritto dell’ambiente e gestione dei rifiuti

- Diritto dell’energia

- Commercio di materie prime

- Responsabilità da prodotto

- Diritto tributario

- Chi siamo

- Pubblicazioni

- Convegni

- Media

Antonio Lovisolo

Monografie

- “Disciplina tributaria e fattispecie penale”, Ed. Cedam, Padova, 1988.

- “Gruppo di imprese e imposizione tributaria”, Ed. Cedam, Padova, 1984.

- “Il sistema impositivo dei dividendi”, Ed. Cedam, Padova, 1980;

Articoli - Note a sentenza e rassegne

- Sulla "funzione” della Stabile Organizzazione ai fini Iva e imposte dirette in Dir. Prat. Trib., fascicolo 6/2023, seconda parte.

- Le imprese di navigazione aerea (o marittima) in traffico internazionale: irrilevanza della configurabilità di una loro stabile organizzazione al fine dell’imposizione sul reddito in Dir. Prat. Trib. fascicolo 3 2023 prima parte pag. 1016 e ss.

- Il “diritto al silenzio”, riconosciuto in sede comunitaria e i suoi effetti in materia tributaria nazionale, con particolare riferimento alla preclusione di una successiva produzione documentale in Dir. Prat. Trib. fascicolo 3 2022 prima parte pag. 825 e ss.

- Credito “inesistente” e credito “non spettante” ai fini del termine di decadenza: la Cassazione dimentica il credito “non utilizzabile” in relazione alle sanzioni in Rivista di Giurisprudenza Tributaria, IPSOA, n. 1/2022

- Interventi svolti in nome e per conto dell’Ordine degli Avvocati di Genova all’Inaugurazione dell’Anno giudiziario delle Commissioni Tributarie della Liguria per gli anni dal 2007 al 2021 pubblicati nel Notiziario dell’Ordine degli Avvocati di Genova, De Ferrari Editore, numero 1, anni 2007 – 2021

- Osservazioni critiche in merito ai più recenti “Progetti di riforma della Giustizia Tributaria”e ai “sopravvenuti rischi di una sua involuzione”. Relazione svolta al Convegno “la Riforma della Giustizia Tributaria” tenuto il 6 novembre 2020 ed organizzata dalla Rivista Diritto e Pratica Tributaria, atti pubblicati da Cedam, Padova, 2021;

- Etica sociale e fiscalità, Prat. Trib. 2020, n. 1;

- Acquisti e sponsorizzazioni di beni artistici e culturali: differenze di regime fra reddito d’impresa e di lavoro autonomo. Relazione svolta al Convegno “Arte e Fisco”, Parma 26 ottobre 2018 – Cedam 2019; (92) Etica sociale e fiscalità, Dir. Prat. Trib. 2020, n. I, 37.

- La necessaria “utilità” del previo contraddittorio endoprocedimentale anche ai fini dell’accertamento di tributi armonizzati emessi a seguito di “verifica” in Dir. Prat. Trib., 2018, n. II, 1630;

- Il diritto tributario alla giurisprudenza delle Commissioni Tributarie: breve disamina di taluni argomenti problematici in “La normativa tributaria nella giurisprudenza delle Corti e nella nuova legislatura, Cedam, Padova, 2017, n. 245;

- Sulla c.d. “utilità” del previo contraddittorio endoprocedimentale in Dir. Prat. Trib., 2016, II, 719;

- La sentenza Sezioni Unite 24823/2013 e il requisito della “utilità” del previo contraddittorio endoprocedimentale: osservazioni critiche. Relazione svolta al Convegno “Per un Nuovo ordinamento tributario”, Genova 14-15 ottobre 2016 – Cedam, Padova, 2019;

- L’osservanza del termine di cui all’art. 12, 7° comma dello Statuto dei Diritti del Contribuente, nell’ottica del principio del contraddittorio in Dir. Prat. Trib. 2015, I, 405;

- La Stabile organizzazione nei traffici Marittimi. Relazione svolta al Convegno “Il Mare e il Fisco”, Nola 24-25 ottobre 2014 – Cedam, Padova 2014;

- La “funzione” della stabile organizzazione ed i criteri generali di determinazione del suo reddito, con particolare riferimento ai rapporti con la “casa madre” in Dir. Prat. Trib. 2014, II, 720-728;

- Applicabilità della presunzione «prelievi = ricavi» solo in mancanza di entrate di pari importo e ingiustificate - Prelevamenti bancari e detrazione di maggiori costi in Riv. Giur. Trib. 2013, fasc. 8 – 9 pagg. 709 – 721;

- Prelevamenti bancari e detrazione di maggiori costi in Riv. Giur. Trib. 2013, fasc. 8-9 pagg. 715 – 721;

- Gli accertamenti “impo-esattivi”, la riscossione frazionata e la tutela cautelare oltre il primo grado di giudizio, in Dir. Trib. 2012, I, 85;

- Il contrasto all’interposizione “gestoria” nelle operazioni effettive e reali, ma prive di valide ragioni economiche in Riv. Giur. Trib. 2011, fasc. 10 pagg. 872-877;

- La buona fede del contribuente quale norma generale antiabuso e la connessa problematica della prova contraria in Riv. Giur. Trib. 2011, fasc. 2 pagg. 163-169;

- L’attività accertativa mirata all’“apri e chiudi societario” e al “mordi e fuggi reddituale” (art. 23 e 24 l. n. 122/2010) in La concentrazione della riscossione nell’accertamento, ed. Cedam 2011, pagg. 321-357;

- Operazioni soggettivamente inesistenti ed “inerenza soggettiva”: la Cassazione ribadisce la propria “giurisprudenza del disvalore” in Riv. Giur. Trib. 2010, fasc. 5 pagg. 422-435;

- Antieconomicità, abuso del diritto e interposizione soggettiva, quali ipotesi di disconoscimento dell’attività del contribuente (Relazione svolta al seminario di Studi su: Questioni attuali sostanziali e processuali di diritto tributario: Facoltà di Economia Università di Genova 23 ottobre 2009) in Nuova Giurisprudenza Ligure 1/2010, pagg. 104-107;

- L’art. 53 Cost. come fonte della clausola generale antielusiva ed il ruolo delle “valide ragioni economiche” tra abuso del diritto, elusione fiscale ed antieconomicità delle scelte imprenditoriali in Riv. Giur. Trib. 2009, fasc. 3 pagg. 229-241;

- Abuso del diritto e clausola generale antielusiva alla ricerca di un principio in Riv. Dir. Trib., 2009 fasc. 1 (pagg. 49-95);

- Il principio di matrice comunitaria dell’abuso del diritto entra nell’ordinamento giuridico italiano: norma antielusiva di chiusura o clausola generale antielusiva? L’evoluzione della Giurisprudenza della Suprema Corte, in Dir. Prat. Trib. 2007, II, pagg. 723-770;

- Condizioni e limiti di applicabilità della presunzione di imponibilità alle operazioni bancarie desunte da rapporti formalmente intestati a soggetti terzi rispetto al contribuente accertato, in Giur. Trib. n. 9/2007 pagg. 763-771;

- Il diritto tributario nella Giurisprudenza delle Commissioni Tributarie: breve disamina di taluni argomenti problematici, in La normativa tributaria nella giurisprudenza delle corti e nella nuova legislatura, ed. Cedam 2007, pagg. 245-289;

- Note su alcune questioni interpretative riguardanti l’ambito soggettivo di applicazione e le modalità di determinazione della base imponibile nel regime di consolidamento delle basi imponibili, in AA-VV. – L’attività di controllo sul consolidato nazionale. Spunti di dialogo tra A.F. e mondo accademico professionale e imprenditoriale, Milano, 2006, pagg. 151-157;

- Osservazioni sull’ampliamento della giurisdizione e sui poteri istruttori del giudice tributario, in Dir. Prat. Trib. 2006, I parte, pagg. 1057-1078;

- La stabile organizzazione nel nuovo Modello OCSE, in Corr. Trib. n. 2/2006, pagg. 109-114;

- Considerazioni sull'ampliamento della Giurisdizione delle Commissioni tributarie, Dir. Prat. Trib. 2006, n. 5;

- Spese di regia e poteri istruttori delle Commissioni tributarie, in Giur. Trib. n. 11/2006, pagg. 995-1001;

- Vademecum per la creazione di una software house in Irlanda, in Tax Planning, n. 30/2005, pagg. 40-51;

- Madeira: paradiso dello shipping?, in Tax Planning, n. 29/2005, pagg. 35-48;

- "Stabile organizzazione”, in Corso di Diritto tributario internazionale, Cedam, Padova, 2005, pagg. 435-510;

- Brevi riflessioni di un tributarista sul nuovo sistema degli illeciti penali tributari disegnato dal d.lgs n. 74 del 2000, in La riforma del diritto penale tributario. Questioni applicative, Torino, 2004, pagg. 5-9;

- Profili evolutivi della “Stabile Organizzazione” nel diritto interno e convenzionale, in Corr. Trib. n. 35/2004, pagg. 2739-2743;

- L’evoluzione della definizione di “Stabile Organizzazione”, in Corr. Trib. n. 34/2004, pagg. 2655-2660;

- La “forza di attrazione” e la determinazione del reddito della stabile organizzazione, in I Profili Internazionali e Comunitari della nuova imposta sui redditi delle società, Giuffré, Milano, 2004, pagg. 69-79;

- Coerenza fiscale: deroga non scritta alle libertà fondamentali del trattato, in Giur. Trib. n. 11/2004, pagg. 1008-1013;

- Sulla discriminazione fiscale dei “fondi esteri storici”, in Giur. Trib. n. 3/2004, pagg. 252-256;

- Le società di investimento lussemburghesi vittime di discriminazione fiscale?, in Giur. Trib. n. 3/2004, pagg. 250-252;

- “Carbon Tax e accise sul gasolio per autotrazione: rimborso in favore degli autotrasportatori” in Dir. Prat. Trib. 2003 (fascicolo 4);

- “Tonnage tax all’italiana”: Prime considerazioni in Dir. Prat. Trib. 2003 (fascicolo 3);

- “Profili dell’imposizione delle imprese di trasporto” Corr. Trib. 2002, pag. 4189 e segg.;

- “Profili impositivi delle imprese di trasporto marittimo e aereo” in Aspectos impositivos de las empresas de trasportorte aereo y marittimo, volume 2°, pag. 297 e seg. Genova – Barcellona 2002 e in Dir. Prat. Trib. 2003, I, 47;

- Società Immobiliari: operazioni esenti e calcolo del pro-rata, in Rivista di Giurisprudenza Tributaria n. 12/2001;

- "Stabile organizzazione”, in Corso di Diritto tributario internazionale, Cedam, Padova, 2000, p. 233 segg.;

- L'imposizione dei gruppi di società: profili evolutivi, in AA-VV., I settant’anni di Diritto e pratica tributaria, Cedam, Padova, 2000, p. 313 seg.;

- Profili fiscali della fusione transfrontaliera di società, in Studi in onore di V. Uckmar, Cedam, Padova, 1997;

- Disciplina fiscale e "ignoranza inevitabile della legge penale": considerazioni di un tributarista, in La riforma del diritto penale tributario: vecchia e nuova legge 516, Cedam, Padova, 1993, pag. 93;

- Possesso di reddito ed interposizione di persona, in Dir. Prat. Trib., 1993, I, 1665;

- La bonne foi en Droit fiscal. Raport italien aux travaux de l’Association Henry Capitant, Tome XLIII, 1992, Litec Parigi;

- Indeducibilità ai fini Ilor delle perdite realizzate all'estero da imprese residenti, in Dir. Prat. Trib., 1991, II, 1124;

- Acquisto di azioni proprie e distribuzione di utile ai soci, in Dir. Prat. Trib., 1990, II, 8;

- Profili fiscali del GEIE: prime considerazioni, in Dir. Prat. Trib., 1989, I, 1170;

- L'imposta sul reddito delle persone giuridiche estratto da "Le imposte della riforma" ed. Ecig, Genova, 1989, (commento ai decreti delegati);

- Disciplina fiscale e "ignoranza inevitabile della legge penale": prime considerazioni, in Dir. Prat. Trib., 1988, II, 743;

- Evasione ed elusione tributaria, estratto dal Volume XIII della Enciclopedia giuridica, 1988;

- Profili del trattamento impositivo dei dividendi e delle riserve distribuite ai soci, in Il reddito di impresa nel nuovo testo unico, Ed. Cedam, Padova, 1988, 857;

- La cessione delle partecipazioni e l'intento speculativo, in Dir. Prat. Trib., 1986, I, 1164;

- Una proposta per il consolidato fiscale, in Dir. Prat. Trib., 1985, I, 945;

- Elusione ed evasione fiscale nei rapporti internazionali, in Dir. Prat. Trib., 1985, I, 1198;

- Profili fiscali del gruppo di imprese, intervento svolto al Convegno "Il bilancio consolidato di gruppo: VII Direttiva e principi contabili", Venezia febbraio 1984;

- L'evasione e l'elusione tributaria in Dir. Prat. Trib., 1984, I, 1225 (fasc. 5);

- Il concetto di stabile organizzazione nel regime convenzionale contro la doppia imposizione in Dir. Prat. Trib., 1983, I, 1127;

- General principles for the determination of Business income in Italy in Bulletin for international fiscal documentation, 1983, n. 9-10 pag. 399;

- Aspetti fiscali del "margine di solvibilità" in Dir. Prat. , 1983, I, 731;

- Aspetti fiscali degli strumenti alternativi di risparmio e di investimento in Leasing ed investimento del risparmio, Università Bocconi, Giuffrè, Milano, 1982, pag. 100 segg.;

- Intervento svolto al Convegno della Fondazione Einaudi (gennaio 1982) "Istituzione e disciplina dei fondi comuni di investimento mobiliare";

- Aspetti fiscali dell'intestazione fiduciaria, intervento svolto al Convegno "L'attività parabancaria negli anni ottanta", Venezia, maggio 1981;

- Intestazione fittizia di titoli azionari intervento svolto al convegno "Evasione fiscale e repressione penale", Torino 7-8 marzo 1981, Padova, 1982, pag. 249;

- Il sistema tributario e le scelte finanziarie delle medie imprese in Banche e Banchieri, 1979, pag. 167.

- Italy: The New imputation System in Intertax, 1979, I, 10.

- Prime considerazioni sul nuovo sistema impositivo dei dividendi in Dir. Prat. , 1978, I, 63;

- Ancora sulla restituzione del sovraprezzo azionario quale occulta distribuzione di utile ai soci in Dir. Prat. Trib., 1977, II, 167;

- Raccomandatario marittimo e stabile organizzazione, in Dir. Prat. Trib., 1977, II, 693;

- Il nuovo regime impositivo delle società nella Repubblica federale tedesca (traduzione articolo di Rädler e Pennera) in Dir. Prat. Trib., 1977, I, 47;

- Il prelievo alla fonte sui dividendi in Dir. Prat. Trib., 1977, I, 803;

- Aspetti dell'imposizione dei dividendi relativi a partecipazioni "affidate" a società fiduciarie in Dir. Prat. Trib., 1977, I, 1259;

- I requisiti di configurabilità della stabile organizzazione e il possesso di un bene immobile in Dir. Prat. Trib., 1976, II, 553;

- Ancora sull'imputazione di riserve a capitale, ai fini della imposta complementare, in Dir. Prat. Trib., 1976, II, 19;

- The tax treatment of the participation by a foreign Company in an Italian Partnership in Intertax, 1975, 4, 129;

- Cumulo dei redditi e periodo d'imposta in Dir. Prat. , 1974, II, 1045;

- Partecipazione in accomandita italiana e stabile organizzazione in Dir. Prat. Trib., 1974, II, 434;

- L'imposizione degli utili derivanti da partecipazioni in società (1958-1972) Rassegna di giurisprudenza in Dir. Prat. Trib., 1973, II, 943;

- Ancora a margine del concetto di stabile organizzazione anche in riferimento alla riforma tributaria delle imposte dirette in Dir. Prat. Trib., 1973, II, 292;

- L'iscrizione a ruolo e la detraibilità delle imposte dalla complementare, in Dir. Prat. Trib., 1972, II, 941;

- Restituzione del sovraprezzo azionario e distribuzione di utile ai soci, in Dir. Prat. Trib., 1972, II, 689;

- Disinvestimenti patrimoniali e presunzione di interessi in Dir. Prat. Trib., 1972, II, 255;

- L'accertamento estratto da "La riforma tributaria", ed. Ecig, Genova, 1972, (commento alla legge delega);

- La tassazione degli utili derivanti da partecipazioni in società, estratto da "La riforma tributaria" ed. Ecig, Genova, 1972, (commento alla legge delega);

- L'imposta sul reddito delle persone giuridiche estratto da "La riforma tributaria": ed. Ecig, Genova, 1972, (commento alla legge delega);

- Limiti alla presunzione di distribuzione di utili nelle società a ristretta base azionaria, in Dir. Prat. Trib., 1971, II, 543

Alessandra Piccardo

Note a sentenza e rassegne

- Sul potere del giudice tributario di ‘sindacare’ l’autorizzazione all’accesso in locali adibiti esclusivamente ad abitazione. Diritto e pratica tributaria - 2004/2.

- Perentorietà del termine per la notifica delle cartelle di pagamento. Diritto e pratica tributaria - 2004/4.

- Profili interpretativi sulla valenza probatoria dei parametri. Diritto e pratica tributaria 2004/1.

- Profili interpretativi sull’utilizzo presuntivo dei dati bancari ai fini fiscali (1990-2001). Diritto e pratica tributaria - 2002/3.

- Sui requisiti di validità dell’avviso di accertamento. Diritto e pratica tributaria - 2001/2.

- Utilizzo preventivo dei dati bancari: la Cassazione esclude l’obbligo del contradditorio preventivo. Diritto e pratica tributaria - 2001/4.

- Verifiche bancarie: sulla retroattività del nuovo regime del segreto bancario e sull’utilizzabilità dei conti dei soci per rettificare il reddito della società. Diritto e pratica tributaria - 2000/3.

- Utilizzo presuntivo dei dati bancari: sul contraddittorio e sull’applicabilità al lavoro autonomo. Diritto e pratica tributaria - 2000/2.

- Sulla decorrenza del termine di decadenza per l’istanza di rimborso dei versamenti inediti. Diritto e pratica tributaria - 2000/5.

- Sul valore meramente indiziario della ristretta base azionaria ai fini della prova della distribuzione ai soci del maggior reddito accertato a carico della società. Diritto e pratica tributaria - 2000/5.

- Profili applicativi dell’accertamento analitico-induttivo.Diritto e pratica tributaria - 2000/1.

- L’utilizzo presuntivo dei dati bancari alla luce del nuovo regime del segreto bancario. Diritto e pratica tributaria - 1999/1.

- Sulla nullità di avvisi di accertamento o di irrogazione di sanzioni fondati su prove illegittimamente acquisite. Diritto e pratica tributaria - 1999/1.

- Sulla rilevanza della documentazione bancaria acquisita nel corso di indagini di polizia giudiziaria anteriormente al 1982. Diritto e pratica tributaria - 1998/2.

- Sulla presunzione di distribuzione di utili extrabilancio da una società di capitali a ristretta base azionaria. Diritto e pratica tributaria - 1998/2.

- Rettifica basata su percentuale di ricarico non contestata dal contribuente. Diritto e pratica tributaria - 1998/4.

- Sull’illegittimità della rettifica fondata su documentazione contabile rinvenuta nell’autovettura della dipendente. Diritto e pratica tributaria - 1998/5.

- Per l’accertamento fondato su dati bancari è necessario il contraddittorio tra contribuente e fisco.Diritto e pratica tributaria - 1998/1.

- Brevi considerazioni a margine del diritto al rimborso della maggiore imposta pagata. Diritto e pratica tributaria 1998/4.

- Ancora in tema di presunzione di distribuzione ai soci dei maggiori utili accertati a carico di una società di capitali a ristretta base azionaria. Diritto e pratica tributaria - 1998/1.

- L’accertamento in materia di imposta sul valore aggiunto (1990-1997). Diritto e pratica tributaria - 1998/3.

- L’accertamento dei redditi in base alle scritture contabili (1993-1997). Diritto e pratica tributaria - 1997/6

- L’avviso di accertamento non deve contenere le prove della pretesa tributaria. Diritto e pratica tributaria 1997/4.

- Accertamento analitico-induttivo e utilizzo di percentuali di ricarico medio del settore. Diritto e pratica tributaria - 1997/3.

- Le pene pecuniarie tributarie non si trasmettono agli eredi.Diritto e pratica tributaria - 1997/2.

- La quota di pensione di reversibilità spettante al minore costituisce reddito tassabile in capo allo stesso. Diritto e pratica tributaria - 1997/2.

- É nullo l’avviso di accertamento che non indica le aliquote applicate. Diritto e pratica tributaria - 1996/6.

- Sulla trasmissibilità agli eredi delle pene pecuniarie tributarie. Diritto e pratica tributaria - 1996/4.

- Presunzione di distribuzione ai soci di società di capitali a ristretta base azionaria dei maggiori utili accertati. Diritto e pratica tributaria - 1996/2.

- Utilizzabilità ai fini fiscali della documentazione acquisita in sede penale (1980-1995). Diritto e pratica tributaria - 1996/1.

- Della trasmissibilità agli eredi delle pene pecuniarie in materia tributaria. Diritto e pratica tributaria 1994/4.

- Percentuale di ricarico unica per prodotti diversi. Diritto e pratica tributaria - 1994/2.

- L’accertamento dei redditi in base alle scritture contabili (1990-1993). Diritto e pratica tributaria - 1994/1.

- Intrasmissibilità agli eredi delle pene pecuniarie. Diritto e pratica tributaria - 1993/6.

Articoli - Note a sentenza e rassegne

- Articoli 33 e 34 D.Lgs. 546/92 in “Commentario breve alle leggi del processo tributario”, Consolo – Glendi, Cedam, Padova, 2023

Andrea Giolo

Note a sentenza e rassegne

- Articoli 33 e 34 D.Lgs. 546/92 in “Commentario breve alle leggi del processo tributario”, Consolo – Glendi, Cedam, Padova, 2023;

- La deduzione, ai fini irap, dei contributi per le assicurazioni obbligatorie contro gli infortuni sul lavoro, in Dir. Prat. Trib., 2020, 2, 643

- Marchio e imposta sulla pubblicità: un rapporto controverso, in Dir. Prat. Trib., 2020, 2, 335;

- Imballaggi ed assimilazione verso un’“Economia circolare”, in GT - Rivista di Giurisprudenza Tributaria, 2019, 976;

- TIA1 e TIA2: gemelli diversi sotto il profilo dell’IVA, in Dir. Prat. Trib., 2019, 2, 2584;

- Breve disamina di taluni profili problematici del processo tributario quali emergenti da recenti “arresti” della giurisprudenza tributaria, intervento svolto al Convegno “Novità fiscali 2019”, Lerici, 18 ottobre 2019, a cura di Centro Studi di Diritto Tributario Villa Marigola;

- TARSU e disfunzioni del servizio di raccolta dei rifiuti, in Dir. Prat. Trib., 2019, 2, 2187;

- TARSU, tariffe, attività alberghiere ed abitazioni: quando la Cassazione ed il Giudice amministrativo non la pensano allo stesso modo, in Dir. Prat. Trib., 2019, 2, 1789;

- La dichiarazione TIA “a favore” non ha mai effetto retroattivo, in Corr. Trib., 2018, 3491;

- L’incerta possibilità di emendare la dichiarazione TIA, in Corr. Trib., 2018, 2061;

- Via libera dalla Cassazione all’affidamento “in house congiunto” delle attività di accertamento e riscossione, in GT - Rivista di Giurisprudenza Tributaria, 2018, 891;

- Quando la mancata presentazione della denuncia di variazione “cestina” il diritto al rimborso della TIA, in Corr. Trib., 2018, 791;

- “Attività connesse” e “prevalenza” nel reddito agrario, in Dir. Prat. Trib., 2018, 2, 1226;

- Nuove tendenze in materia di giurisdizione delle Commissioni Tributarie, intervento svolto al Convegno “Questioni attuali in tema di diritto, procedimento e processo tributario”, Chiavari, 21 novembre 2017, a cura di Associazione Magistrati Tributari ed ODCEC;

- Le Sezioni Unite “smaltiscono” l’assoggettabilità ad IVA della tariffa rifiuti, in GT - Rivista di Giurisprudenza Tributaria, 2016, 659;

- Brevi considerazioni sulla motivazione degli atti catastali e del “contraddittorio endoprocedimentale” alla luce della riforma del catasto, in Piccola Proprietà, a cura di APPC, 2015, I, 14;

- Intervento svolto al Convegno della Associazione Piccoli Proprietari Case (23 maggio 2015) “Riforma del Catasto: una opportunità storica”;

- Va dichiarato come lavoro autonomo il reddito da attività di prostituzione, in Più, settimanale de Il Secolo XIX, del 2 ottobre 2013, 14;

- È nullo l’accertamento se nega il diritto a presentare le controdeduzioni, in Più, settimanale de Il Secolo XIX, del 4 settembre 2013, 14;

- Frodi IVA, la controparte deve dimostrare al fisco di non essere complice, in Più, settimanale de Il Secolo XIX, del 24 luglio 2013, 15;

- Sponsorizzazioni, i costi sono inerenti all’attività di impresa per fini fiscali, in Più, settimanale de Il Secolo XIX, del 10 luglio 2013, 14;

- Agenzia delle Entrate, l’accertamento senza contraddittorio non è valido, in Più, settimanale de Il Secolo XIX, del 29 maggio 2013, 14;

- I servizi effettivamente prestati determinano la tariffa TARSU applicabile alle “case vacanze”, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- La riscontrata esistenza di elevati compensi non giustifica (da sola) la debenza dell’irap da parte del commercialista che presti attività di sindaco e di amministratore, in Dir. Prat. Trib., 2010, 2, 1105;

- Esclusa la responsabilità del contribuente per gli errori del professionista e ribadito il principio di non contestazione, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- Non soggetto ad IRAP il consulente che in maniera occasionale si avvalga dell’opera di terzi, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- La mancanza dell’autorizzazione alle indagini bancarie non invalida l’accertamento, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- Limiti alla deduzione delle spese da parte di società consorziata, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- Società a ristretta base azionaria e presunzione di finanziamento a fronte di utili distribuiti ma non riscossi dai soci, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2010;

- Non sono dovute le sanzioni dal contribuente «vittima» del consulente «di fiducia»: sull’applicazione della causa di non punibilità «per il fatto del terzo», in Dir. Prat. Trib., 2009, 2, 1055;

- Nulla la sentenza nel caso in cui la parte non sia stata informata dello svolgimento dell’udienza per un errore commesso dalla segreteria della commissione tributaria, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Imposte ipotecarie e catastali in misura proporzionale per le donazioni di immobili sottoposti a vincoli culturali, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Per la Corte di Cassazione è soggetto all’Irap anche il titolare di uno studio professionale il cui apporto sia insostituibile, in Dir. Prat. Trib., 2009, 2, 325;

- Alla Corte Costituzionale la questione di giurisdizione sulla TIA, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Il “redditometro” non si applica ai periodi d’imposta precedenti (qualora tale applicazione sia pregiudizievole per il contribuente?), in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- La contabilizzazione a posteriori e la buona fede dell’importatore nell’ipotesi di certificazione di origine falsa, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Contribuente vittima del professionista di fiducia? Salvo dalle sanzioni, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Benefici fiscali anche per due immobili accorpati, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- La non impugnabilità della fattura TIA ex art. 19 D.Lgs. n. 546/92, in I Repertori di Cassazione, a cura di Italia Oggi e CASSAZIONE.net, 2009;

- Obbligazioni solidali, accertamenti divergenti e giustizia sostanziale, in Dir. Prat. Trib., 2008, 2, 293;

- Il regime transitorio dell'Invim impedisce l'estensione del giudicato ex art. 1306 c.c., in Dir. Prat. Trib., 2007, 2, 119;

- Il litisconsorzio necessario nel processo tributario in attesa delle Sezioni Unite, in Dir. Prat. Trib., 2006, 2, 1041;

Federico Bertocchi

Note a sentenza e rassegne

- Bertocchi Federico, articoli 27, 28, 29, 30 e 31 D.Lgs. 546/92 in “Commentario breve alle leggi del processo tributario”, Consolo – Glendi, Cedam, Padova, 2023Bertocchi Federico, Il regime fiscale delle “provviste di bordo”: condizioni tecnico-giuridiche per definire una nave come “in partenza” da un porto nazionale, Rivista di diritto tributario (suppl. online), 11 ottobre 2021.

- Bertocchi Federico, Il regime fiscale delle “provviste di bordo”: condizioni tecnico-giuridiche per definire una nave come “in partenza” da un porto nazionale, Rivista di diritto tributario (suppl. online), 11 ottobre 2021.

- Bertocchi Federico, La disciplina della residenza fiscale: i criteri dell’iscrizione anagrafica e della sede legale ed il loro formalismo, alla luce dell’evoluzione tecnologica e dei nuovi modelli di attività economiche, Diritto e Pratica Tributaria, CEDAM, 2/2021, pag. 682.

- Bertocchi Federico, La “residenza” delle persone fisiche nell’ambito delle Convenzioni internazionali contro la doppia imposizione fiscale, Novità Fiscali, 2020, 6

- Bertocchi Federico, L’Iva e le importazioni irregolari di beni, Diritto e Pratica Tributaria, CEDAM, 1/2020, pag. 295.

Simona Valean

Note a sentenza e rassegne

- "Italy - Romania Tax Treaty: the Romanian Perspective" in Le Convenzioni dell'Italia in materia di imposte su reddito e patrimonio, (Comparative and International Taxation, gennaio 2001, EGEA).

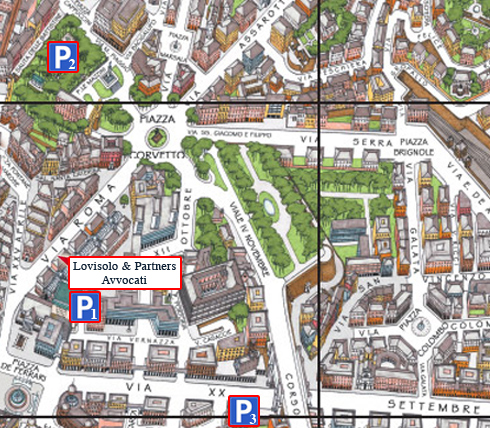

DOVE SIAMO

PARCHEGGI

![]() P.zza Piccapietra 58/a

P.zza Piccapietra 58/a

![]() V. Martin Piaggio 11/r.

V. Martin Piaggio 11/r.

![]() V. D'Annunzio 6

V. D'Annunzio 6

P.I. 00690960109

LOVISOLO & PARTNERS Avvocati - Tutti i diritti sono riservati ©2021